Vor kurzem habe ich in einem Artikel den Nebenwert Haemato vorgestellt, der unter anderem im Pharmahandel in Deutschland tätig ist. Heute will ich den Blick über den Tellerrand wagen und verschiedene Werte dieser Branche miteinander vergleichen und die Brücke zum Stock-Blog schlagen, wo Cardinal Health (ein US-Pharmahändler) Einzug ins Depot gehalten hat.

Während HAEMATO ein kleiner Nebenwert ist, gehört Cardinal Health (CAH) in eine andere Liga - zu den wirklich großen Pharmahändlern. Weitere bekannte Unternehmen aus der Branche sind Amerisource Bergen (ABC), McKesson (MCK), Walgreens Boots Alliance (WBA) und Express Scripts (ESRX).

Diese Unternehmen setzen jeweils mehr als 100 Mrd. Dollar pro Jahr um und haben eine hohe Börsenkapitalisierung - typische Large Caps. Bevor man nun einen Vertreter der Branche ins Depot kauft, steht man vor der Aufgabe, einen Vergleich oder eine Bewertung der einzelnen Aktien durchzuführen und das kann ganz schön aufwendig werden!

So hat Christian vom Stock-Blog kürzlich ABC, MCK und CAH in diesem Artikel verglichen:

The big three - Pharmagroßhändler in den USA

Seine Zusammenfassung lautete, dass die Unternehmen keine hohe Dividendenrendite bieten, aber die Bewertungskennzahlen (KGV, Wachstumsrate und Margen) nicht schlecht sind. Da ihm bei ABC die hohe Verschuldung störte, kämen nur CAH oder MCK prinzipiell für ein Investment in Frage. In seinem nächsten Artikel: Kauf Cardinal Health begründet er dann nachvollziehbar, wie die höhere operative Marge (2.1%) letztendlich den Ausschlag gegeben hat, dass er CAH ins Depot genommen hat.

UND EUROPA ?

Stellt sich spontan die Frage: warum nicht auch noch europäische und deutsche Unternehmen hinzunehmen zum Vergleich? Die Antwort ist für uns DIY-Investoren meist: zuviel Aufwand, im Detail unterschiedliche Geschäftsmodelle oder weitere, zusätzliche Geschäftsbereiche so dass ein Vergleich über zig Kennzahlen sofort schwierig wird. Und schließlich könnte man sagen: das ist doch die Aufgabe der sogenannten Analysten, die sich tagaus tagein alle Informationen und Details zu ihrer Branche beschaffen und stets den Überblick haben. Als Laie sieht man ja den Wald vor lauter Bäumen nicht ...

So habe ich auch lange Zeit gedacht! Aber wer Bücher wie "Citizen Science" von Peter Finke oder "Die Berechnung der Zukunft" von Nate Silver gelesen hat, wird seine Einstellung ändern. Er weiß dann, dass sogenannte Experten aus dem Meer an Informationen nicht unbedingt die besseren Prognosen ableiten und dass es engagierte Laien gab und gibt, die wesentliche Entdeckungen auf verschiedensten Gebieten gemacht haben. Also nur Mut, sich seines eigenen Verstandes zu bedienen und Firmen miteinander zu vergleichen!

Bliebe das Problem des Aufwandes: Hier hat sich mit dem Internet bereits eine gravierende Verbesserung ergeben, da die meisten Unternehmenszahlen jetzt besser und schneller zugänglich sind und vor allem für einen entsprechenden Vergleich immer im gleichen Format daherkommen.

Daher ein heißer Tipp für alle Privatanleger: mit etwas Programmierkenntnissen sind zum Beispiel die ARIVA-Fundamentalseiten gut nutzbar und aggregierbar, sei es in Excel, Open Office oder anderen Programmen. Wer es noch bequemer möchte, kann sich bei Sharewise anmelden und die Analyse mit deren Tools durchführen (die Zahlen der Datenbank stammen von Thomson Reuters). Wie immer ist etwas Vorsicht nötig, da außerordentliche Abschreibungen, Gewinne, Einmaleffekte das Zahlenwerk gehörig durcheinander bringen können. Schreiten wir also zur Tat und exerzieren wir das Beispiel durch: Pharmahandel in USA und Europa.

VERGLEICH im SCHNELLDURCHGANG

Was müssen wir tun? Nicht allzu viel: wir suchen nach der Aktie Cardinal Health und klicken dann auf den Menüpunkt "Analysten". Dann sehen wir sofort die abgegebenen Ratings: 6x Hold, 6x Outperform (O.P.) und 7x Buy. Insgesamt ergibt sich ein Outperform-Rating und der Zielkurs liegt bei umgerechnet 76.70 €.

Scrollt man nach unten, schlägt die Seite unter der Rubrik "Vergleich mit ähnlichen Unternehmen - Inland" weitere Unternehmen vor. Das funktioniert nicht 100 Prozent sinngemäß, also ersetzen wir die Unternehmen mit unseren Wünschen: ich habe dafür CVS, WBA und ESRX ergänzt. Nun sieht man, ob ein Privatanleger eine Meinung abgegeben hat, das sogenannte Crowd Sentiment (ja, ja, der Sharewise-Slang) und wir sehen in unserem Beispiel nur ein "Sell" für WBA.

Unter dem Punkt "Fundamentale Bewertung" errechnet Sharewise mittels eines Korrelations-Algorithmus des Gründers eine Einschätzung: unter-, fair oder überbewertet. Das sollte man erstmal ignorieren und zum nächsten Abschnitt übergehen: die Umsatz- und Gewinnzahlen des letzten Jahres und die Konsensprognose für das laufende Geschäftsjahr werden aufgelistet. Last but not least folgen Tabellen und Grafiken zum KGV, KUV, EV/EBITDA etc. und runden den Vergleich ab. Ziemlich komfortabel und schnell erledigt.

(Wer sich die Beispiel-Bilder in Ruhe anschauen will, sollte sie per Klick vergrößern und selbst den Slider betätigen.)

Was fällt uns vielleicht bei diesem Beispiel auf: CAH hat das niedrigste KUV, die niedrigste Verschuldung und es wird der deutlichste Anstieg des EPS erwartet (eventuell kann ESRX mithalten). Alle Werte sind US-typisch nicht billig (KGV recht hoch) und das Verhältnis EV/EBITDA liegt bei ca. 10.

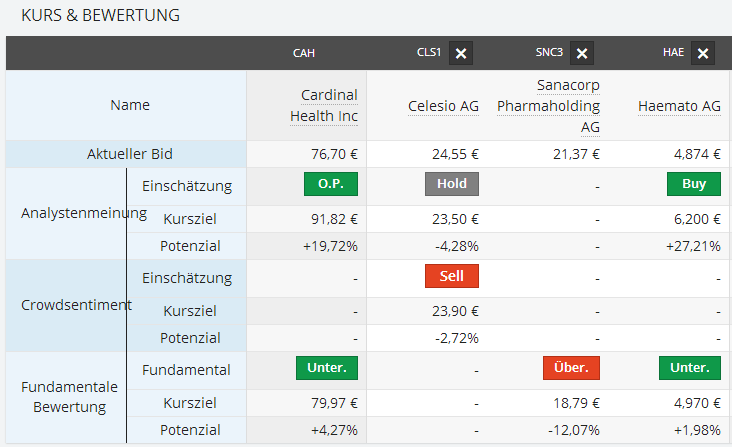

Nun gehen wir einen Schritt weiter, scrollen nach unten um einen Vergleich mit dem Ausland vorzunehmen. Da die deutsche Nummer 1 und 2 (Phoenix Pharmahandel und Noweda) nicht an der Börse notieren, ergänzen wir Celesio (Beteiligung von McKesson) und zwei Nebenwerte im Pharmahandel (Sanacorp Holding und Haemato). Es geht hier ja vor allem um das Prinzip und nicht so sehr um die konkreten Aktien! Hier sehen wir sofort, dass die Daten teils löchrig werden und daher der Vergleich nicht perfekt ausfallen kann. Das betrifft vor allem kleinere Aktienwerte und so bleibt es uns nicht erspart, die Seite des Unternehmens anzusurfen und die Geschäfts-Berichte trotzdem zu überprüfen. Aber für alle jene Investoren, die bei Mid und Large Caps unterwegs sind, kann einigermaßen Entwarnung gegeben werden. Außerdem gibt es auf Sharewise noch Grafiken zu den Kennzahlen, die ich hier der Übersichtlichkeit wegen weggelassen habe.

SCHRITT FÜR SCHRITT

Mein Fazit ist, dass Sharewise ein gut zu bedienendes Tool geschaffen hat, um inländische und ausländische Aktien miteinander zu vergleichen. Die Daten-Qualität kann aber schwanken, daher sollte man nach diesem Vergleich im Schnelldurchgang keine übereilten Entscheidungen treffen und dem Resultat blind vertrauen. Defakto handelt es sich um ein erstes Screening mit dem Vorteil der gezielten Unternehmensauswahl.

Daran könnte sich die detailliertere Prüfung des Favoriten und der Zahlen anschließen, um keinen Fehlern aufzusitzen. Außerdem fehlt sicher eine Betrachtung der Entwicklung über die letzten 5 oder 10 Jahre bzw. der Krisenfestigkeit des Unternehmens und des Geschäftsmodells. Aus den Umsatz, EBITDA und Verschuldungskennzahlen können auch abgeleitete Rendite-Kennziffern errechnet werden und mit anderen Webseiten verglichen werden (Onvista, Arriva, Finviz ...).

So kann man sich letztendlich einen mehrstufigen Prozess definieren, der vor jedem Investment abläuft und die Entscheidungen objektivieren helfen kann.

Last but not least: was habe ich über Haemato gelernt? Na ja. Wenig was ich nicht schon wußte: eine höhere Eigenkapitalquote und EBITDA-Marge, weniger Aufmerksamkeit durch Analysten, die Dividendenrendite ist besser und fundamental ist die Aktie eher billiger. Keine Überraschungen sondern typisch für viele deutsche Nebenwerte, wo kleinere Brötchen gebacken werden. Aber das muß ja nichts schlechtes sein.

P.S. Zu den Kardinaltugenden zählt man in der Moderne laut Wikipedia Klugheit, Gerechtigkeit, Tapferkeit und Mäßigung. Value-Investoren streben danach, klug und mutig zu investieren, dabei Gier und Angst zu mäßigen und die Kunst des Vergleichs zu perfektionieren.

Daher ist "Mut zum Vergleichen" für mich eine Kardinaltugend beim Investieren.

Hier noch der Link zum ersten Artikel über Haemato: Haemato - profitabel, parallel, pfiffig

Zu weiteren Postings gelangt man über das Archiv.

Kommentar schreiben

Christian (Donnerstag, 14 Januar 2016 14:13)

Der Vergleich der vier großen US-Unternehmen ist natürlich schwierig, denn sie stammen ja aus teils unterschiedlichen Branchen: CAH: Pharmagroßhändler, WBA: Apothekenkette, CVS: Apothekenkette und PBM, ESRX: Nur PBM. Letzteres ist ja ein komplett anderes Geschäft, auch wenn es mit Medikamenten zu tun hat. Selbst WBA und CVS kann man nicht mehr so einfach vergleichen, denn z.B. die Margen bei den PBMs sind um einiges geringer.

Immerhin zeigt es ganz gut wie Sharewise funktioniert. Die hatte ich bisher überhaupt nicht auf dem Schirm. (Bei deinem zweiten Vergleich stimmen die Branchen aber wieder, sofern Haemato tatsächlich eine Pharmagroßhändler ist, was ich dich ja schon in deinem anderen Beitrag gefragt hatte.)

Covacoro (Donnerstag, 14 Januar 2016 20:25)

Mir kam es auch mehr auf das Prinzip an! Haemato würde ich als Pharmakleinhändler mit Produktionsarm bezeichnen, wenn ich das richtig verstanden habe.