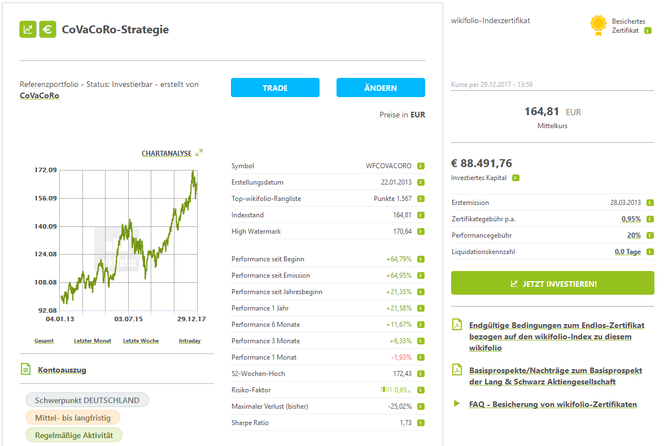

Mein Nebenwerte-Wikifolio existiert bereits seit 22.01.2013, also knapp 5 Jahre. Beim Start war es mein Ziel, bewußt abseits von DAX & Co eine Rendite von 10 bis 15 Prozent p.a. zu erreichen. Die öffentliche Dokumentation meiner Investitionen und Ideen auf der Wikifolio-Seite und hier im Blog sollte außerdem helfen, meinen Anlageprozess zu systematisieren, weiterzuentwickeln und vor allem ihn diszipliniert einzuhalten. Ich denke, diese Ziele habe ich in 2017 erreicht.

Die Performance war im vergangenen Jahr mit plus 21,5 Prozent besonders erfreulich. Allein im letzten Quartal stieg das Depot um 8 Prozent und die investierten Gelder erreichten zum Jahresende knapp 90.000 Euro, was ein Zuwachs von fast 50 Prozent zum Jahresende 2016 ist. Dieser Vertrauensbeweis freut mich natürlich, denn meine Strategie ist weder auf eine maximale Rendite noch auf spektakuläre Stories ausgerichtet. Viel mehr sind es Querdenken und nachhaltig hohe Renditen. Schön, dass es dafür zunehmend Interesse gibt.

Da ich selbst mit einem fünfstelligen Betrag im Wikifolio investiert bin, werde ich weiterhin das Risikomanagement priorisieren. Das bedeutet einerseits Positionen zu verkaufen, die sehr stark gelaufen sind und ein zu hohes Gewicht bekommen haben. Andererseits werde ich etwaige Verluste nicht auszusitzen, sondern stets begrenzen. Ich agiere also vorsichtiger als in meinem privaten, weitgehender diversifizierten Depot. Beide Regeln kosten das Wikifolio ein paar Prozentpunkte Rendite und sorgen dafür, dass es niemals die Rangliste stürmen wird. Aber sie dokumentieren auch klar, was ich unter gutem Portfoliomanagement verstehe. Klumpenrisiken mit 30% Gewichtung, gleichzeitiges Trading mit Hebelpapieren, Mix verschiedenster Kriterien und Stile lehne ich für mein Wikifolio ab.

Transaktionen

Im letzten Quartal habe ich die meisten Transaktionen in 2017 vorgenommen, auch wenn meine Handelsaktivität insgesamt sehr überschaubar ist.

- Im September und Oktober kaufte ich zunächst die Berentzen-Aktie zu (durchschnittlicher Einstiegskurs bei 8,52 Euro) und habe im Gegenzug meine Investition in die Bellevue AG mit durchschnittlich 55 Prozent Gewinn beendet.

- Im Oktober und November wurde in 2 Tranchen die Deutsche Euroshop Aktie gekauft (durchschnittlicher Einstiegskurs um 32,20 Euro) und im Gegenzug das Gewicht der exzellent gelaufenen AT&S Austria Aktie etwas zurückgeführt.

- Im Dezember schließlich habe ich Softing und Dialog Semiconductor nach schlechter Kursentwicklung verkauft - ganz klar zur Verlustbegrenzung. Investoren, die zwei bis drei Jahre Zeit mitbringen und weitere Rückschläge um 10 bis 15 Prozent nicht scheuen, können hier meiner Meinung nach langfristig wenig falsch machen.

- Last but not least: nach Besuch des Eigenkapitalforums in Frankfurt habe ich mich von der Manz-Aktie getrennt und stattdessen eine weitere "Lebensmittel"-Aktie gekauft, die Hochdorf Holding AG.

WERTENTWICKLUNG und AUSBLICK

Ende 2016 hatte ich bereits vermutet, dass 2017 entgegen dem Konsens ein gutes Jahr für Nebenwerte werden könnte. Das Depot war daher mit Werten wie AT&S, Aurelius, FACC, Biotest und Dialog Semiconductor relativ aggressiv aufgestellt.

Die aktuelle Zusammensetzung zeigt das folgende Bild. Es wird daraus ebenfalls ersichtlich, wer die Performance-Bringer im vergangenen Jahr waren: AT&S sowie FACC, die 140 bzw. 220 Prozent im

Plus sind. Beide Aktien habe ich auch im Blog hier vorgestellt und begleitet.

Die gegenwärtige Allokation enthält 9 Werte und ca. 9 Prozent Cash und ist im Vergleich zum Vorjahr etwas defensiver aufgestellt. Ich rechne mit steigenden Kursschwankungen, wie ich ja auch im Rückblick auf 2017 hier begründet habe.

Freenet und Capital Stage sind beispielsweise vor allem Dividenden-Werte und keine Kursstürmer. Trotzdem ergänzen sie das Portfolio sehr gut, weil sie die letzten Monate eher vernachlässigt wurden und die Fundamentaldaten es zulassen, dass sie wiederentdeckt werden. Die Deutsche Euroshop hat einen langen Kursabstieg von über 40 Euro hinter sich und war im Q4 so günstig geworden, dass ein Value-Anleger sich den Wert genauer anschauen mußte. Da auch der Chart Tendenzen zu einer Bodenbildung zeigte und die vermeldeten Zahlen aus dem Einzelhandel positiv waren, hatte die Aktie eine Chance verdient. Ende des Jahres gab es dann auch die ersten positiveren Kommentare seitens der Analysten und vermehrt Käufe durch Wikifolio-Trader.

Eine weitere, vermeintlich defensive und langweilige Branche wird durch die Aktien Berentzen und Hochdorf repräsentiert. Beide Aktien kann man sehr kontrovers sehen und das ist ja überhaupt die Voraussetzung dafür, dass der Preis vielleicht zu niedrig sein könnte. Wenn sich der Konsens einig ist, wie toll die Branche oder das Wachstum ist (hier: Spirituosen/Säfte bzw. Milch-Verarbeitung), sind sämtliche Vertreter der Branche teuer. Meist kein guter Zeitpunkt, um mit einem längerfristigen Horizont einzusteigen.

Für die zwei Vertreter im Covacoro-Wikifolio sehe ich auf Sicht von 2 Jahren jede Menge Katalysatoren, wie das Geschäft und damit die Fundamentalzahlen positive Schlagzeilen machen könnten. Ich setze darauf, dass die eingeschlagene Strategie der Unternehmen Früchte trägt und das läßt sich mittels der Quartalsberichte ja zeitnah begleiten und überprüfen.

In übrigen unterziehe ich sämtliche beobachtete Aktien in jedem Quartal einem Review, ob die die Tendenz der fundamentalen Kennzahlen stimmt, wie stark sie gehypt sind und was die Charttechnik aussagt.

FAZIT

Auf Sicht von 5 Jahren hat das Wikifolio nun um 72 Prozent zugelegt, das entspricht 11.6 Prozent pro Jahr und übertrifft meine Erwartungen. Im Übrigen wurde das trotz der risikoaversen Strategie und trotz der Kosten-Belastung durch die Wikifolio-Gebühren geschafft.

Zufällig liegt es damit momentan gleichauf mit dem DAX-Zuwachs nach 5 Jahren. Die Schwankungsbreite (Volatilität) des Portfolios ist aber trotz der wenigen Positionen nach wie vor geringer als die des DAX, d.h. risikoadjustiert betrachtet, brachte diese Anlage-Strategie einen Mehrwert !

Wie üblich füge ich als letztes den Performance-Chart und das Rendite/Volatilitäts-Chart von Portfolio-Performance für den Gesamtzeitraum seit 2013 an. Geplottet sind hier jeweils DAX, REXP, ARERO ETF (Mischfonds passiv) und Carmignac Patrimoine (Mischfonds aktiv) im Vergleich zu meinem Wikifolio (schwarzer Punkt, Label Gesamtportfolio).

Bleibt mir nur allen gemeinsam mit mir im Wikifolio investierten Anlegern ein gutes Börsenjahr 2018 zu wünschen. Spannend ist die Ausgangslage bestimmt.

Allen Lesern des Blogs und allen Anlegern, die dem Wikifolio folgen, wünsche ich ein glückliches Händchen beim Rosinenpicken sowie stets gute Nerven. Wie immer freue ich mich über Kommentare, Fragen und Anmerkungen im Blog oder per Email.

(c) 2018 Covacoro

"Die beste Strategie ist, immer recht stark zu sein,

erstens überhaupt und zweitens auf dem entscheidenden Punkt.

Daher gibt es kein höheres und einfacheres Gesetz für die Strategie, als seine Kräfte zusammenzuhalten."

Claussewitz

Kommentar schreiben

Prof (Mittwoch, 10 Januar 2018 20:33)

Danke für den Einblick und die hervorragende grafische Aufbereitung. Ich bin mir sicher, dass Du den Dax in den nächsten Jahren aufgrunde Deiner gestiegenen Erfahrungen outperformen wirst. Eine Verdopplung des investierten Volumens in diesem Jahr ist auch ein guter Fortschritt.

Bei Hochdorf wäre ich vorsichtig: Die charttechnische Gefechtslage ist ziemlich unklar. Aber möglicherweise verfügst Du ja hier vom Eigenkapitalforum sehr interessante Inspirationen mitgebracht. Mir ist auch der Spread mit 2% relativ hoch.

Viel Erfolg im sechsten Jahr!