Seit 2018 hat sich die Diskussion über den weltweiten Klimawandel intensiviert.

Dazu beigetragen haben sowohl die Aktionen der Bewegung Fridays for Future, als auch die Ankündigungen von Investoren wie Norwegens Staatsfonds, klimaschädliche Unternehmen zukünftig zu meiden.

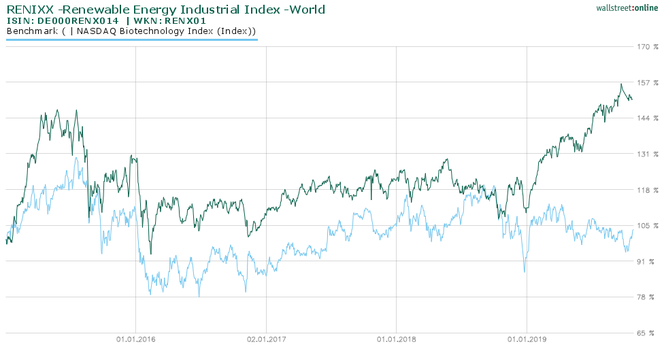

Das Resultat ist eine Hausse in der Branche erneuerbare Energien seit Anfang 2019. Dies illustriert der Index RENIXX sehr gut, der vom Internationalen Wirtschaftsforum Regenerative Energien (IWR) bereits 2005/6 konzipiert wurde. Informationen zu den enthaltenen, internationalen Unternehmen findet man hier.

Auf der Strecke bleiben Branchen, die früher zu den Lieblingen der Anlegerschaft gehörten, beispielsweise Biotechnologie oder Pharma. Das obige Chart illustriert das anhand eines Vergleichs zum NASDAQ Biotech-Index.

Da die medizinische Forschung dem Menschen unmittelbar zugute kommt und wir um drängende Probleme wissen, wie zum Beispiel gehäufte Antibiotika-Resistenzen oder die Zunahme der Autoimmun-Erkrankungen, ist eine Flaute für die Biotech-Branche eine bedenkliche Entwicklung.

Wenn Sie vermuten, Trend Following betrifft nur Privatinvestoren, liegen Sie übrigens falsch. Das Gegenteil ist richtig. Schließlich ist es die institutionelle Geldanlage, die große Geldströme bewegen kann und Trends etabliert, verstärkt und beendet. Und natürlich kann sich gerade dort niemand leisten, einen Trend zu verpassen und beim üblichen, regelmäßigen Benchmarking schlecht auszusehen. Wenn sich also institutionelle Investoren dem "sicheren" Geschäft mit dem Klimawandel zuwenden, und andere Branchen vernachlässigen, fehlen ihre Investitionen an anderer Stelle für eine gewisse Zeit.

Dazu passend: 2018 verkündete die Europäische Investitionsbank (EIB), dass es zunehmend schwieriger würde, Gelder für medizinische Forschung aufzutreiben. Trotz Nullprozent-Politik blieben die Taschen der Geldgeber zugenäht und man sah sich gezwungen, ein eigenes Programm aufzulegen.

Die negative Publicity für Biotech, besonders unter Trump, reißt derweil in den USA nicht ab. Wie lange werden Private Equity und große Investmentfonds diesen Gegenwind ignorieren und standhalten? Bleibt die Förderung für die Erforschung von Medikamenten für seltene Krankheiten, sogenannten Orphan Drugs, in USA erhalten oder wird sie zukünftig torpediert? Viele Investoren warten lieber ab oder lenken ihre Gelder in andere Branchen.

Oder liegt da vielleicht auch die Chance?

Für antizyklische Investoren könnte möglicherweise jetzt die Zeit für Biotech-Investments in Europa günstig sein. Einerseits werden Fortschritte dringend benötigt. Andererseits ist bis zum Ausbruch der nächsten Epidemie, der Heilung einer unheilbaren Erkrankung die Aufmerksamkeit des Publikums bei gänzlich anderen Themen.

Je nach Risikoappetit bieten sich Indexfonds an (beispielsweise auf den NASDAQ Biotech-Index), eine Beteiligungsgesellschaft (möglicherweise eine gute Wahl: BB Biotech) oder eben die direkte Investition in Einzelwerte. Auch bei letzterer Wahl sind die Streuung auf mehrere Aktien und eine sinnvolle Beschränkung des investierten Volumens Pflicht!

Die europäische Unternehmenslandschaft ist vielfältiger und innovativer, als es die mediale Dominanz von US-Werten auf den Finanzseiten vermuten läßt. Während über den IPO von Teamviewer überall berichtet wird, ist der IPO einer Biotech-Firma aus Jena oder München kaum eine Schlagzeile wert. Gezielte Eigenrecherche ist hier der einzige Ausweg.

Branchenvertreter wie Morphosys und Evotec sind leidlich bekannt. Interessante Europäer wie Allergy Therapeutics, Polyphor oder Circassia finden dagegen in hiesigen Medien nicht statt. Wer sich mit riskanten, noch kleineren Unternehmen beschäftigen will, findet eine reiche Auswahl. Sehr gute Dienste leisten dabei die Seite labiotech.eu und der für nur 20 Euro erhältliche European Biotechnology Science & Industry Guide 2019* (Amazon-Affiliate-Link).

Dem höheren Risiko steht als Vorteil gegenüber, dass diese Aktien oft zu klein sind, als dass institutionelle Anleger oder Indexfonds in sie investieren dürften. Daher gibt es eine Phase, wo die Anlegerschaft nach dem IPO wechselt. Die Seed-Investoren verlassen das Schiff und große institutionelle Anleger sind noch nicht (wieder) an Bord. Schafft das Unternehmen den Launch eines Produkts oder einer Technologie, folgt in der Regel der Turnaround und Kooperationen mit größeren Playern der Branche.

Scheuen Sie das Risiko eines Fehlschlags nicht, so sollten Sie auch nicht zögern, die Investor Relations Abteilungen dieser kleinen Unternehmen zu kontaktieren und nachzufragen. Egal ob sie Magforce, Noxxon, Apogenix, InflaRx heißen oder andere phantasievolle Namen tragen, fragen Sie nach, bis Sie den grundsätzlichen Plan des Unternehmens verstehen.

Es sollte klar sein, dass Sie als medizinischer Laie nicht im Detail verstehen können, ob die Technologie, der Wirkstoff oder das Medikament eine hohe, mittlere oder niedrige Erfolgs-Chance haben. Das Unternehmen ist ja überhaupt nur an der Börse, weil das Risiko eines Fehlschlages hoch ist und nur viele Schultern gemeinsam es zu tragen bereit sind!

Das war in der Historie übrigens nie anders: egal ob es die Ostindische Kompanie oder eine Expeditionen von Kolumbus war. Konzentrieren Sie sich daher auf die Fundamental-Daten und die Qualität des Managements: Wie transparent ist das Unternehmen mit der Verwendung der Mittel? Werden Rückschläge und Erfolge verständlich kommuniziert? Hält das Management ein, was es im Vorjahr versprochen hat? Ist nachvollziehbar, wie lange die Finanzierung gesichert ist und für welche Meilensteine oder Ergebnisse das Unternehmen Geld von Partnern zu erwarten hat?

Wenn die Story zu gut klingt, um wahr zu sein, dann ist es meistens auch so. Wenn das Unternehmen Ihren Qualitätscheck überstanden hat und Ihnen als potentiellen Investor auch mit einer guten Investor Relations Abteilung zur Seite steht, müssen Sie final einschätzen, ob das Unternehmen an der Börse momentan billig oder teuer ist.

Dazu ist ein klein wenig Mathematik nötig. Aber keine Angst, eine sinnvolle Methode hat Stephan Graupner in diesem Artikel auf fool.de dargelegt und wenn Sie in der Recherche bis hierhin gekommen sind, dann machen Sie auch den letzten Schritt noch.

Fazit

2019 sind Biotech-Werte außer Mode, Aktien der Branche erneuerbare Energien haussieren. Daher könnte jetzt die Zeit für Biotech-Investments günstig sein.

Viel Erfolg und spannende Recherchen!

(c) 2019 Covacoro

Literatur zu Biotech (Auswahl)

Click aufs Cover: Amazon Affiliate Link.

Wer meinen Blog unterstützen möchte

und meine Arbeit finanziell honorieren,

nutze gerne den Paypal-Button.

Mit einem Newsletter-Abonnement einmal wöchentlich informiert - der Blog-Artikel bequem in ihr Postfach.

Kommentar schreiben